地方政府專項債、城投債以及隱性債都是地方政府主導(dǎo)的城市開發(fā)和基礎(chǔ)設(shè)施建設(shè)的融資工具。當(dāng)前,中國地方債務(wù)風(fēng)險總體可控,但地方債務(wù)引發(fā)的資源配置扭曲、金融風(fēng)險積累等問題需要高度重視。“一攬子化債”之后,2023年中央金融工作會議提出,“建立防范化解地方債務(wù)風(fēng)險長效機(jī)制,建立同高質(zhì)量發(fā)展相適應(yīng)的政府債務(wù)管理機(jī)制”,即著眼長遠(yuǎn)的體制機(jī)制改革。沿著“即期緊急救助—中期優(yōu)化監(jiān)管—長期制度建設(shè)”的脈絡(luò),近期中央采取的措施極大緩解了地方債務(wù)困局。下一步需要及時推進(jìn)改革,從微觀機(jī)制入手解決根本問題。針對地方政府專項債管理和其他舉債融資機(jī)制進(jìn)行改革,核心在于堅守現(xiàn)代市場經(jīng)濟(jì)的基本規(guī)則:促使“用錢者”對“出錢者”負(fù)責(zé)。

政府投融資視角下的地方債務(wù)問題與后果

地方投融資快速推進(jìn)中國城鎮(zhèn)化建設(shè),城鎮(zhèn)開發(fā)和公共基礎(chǔ)設(shè)施建設(shè)又為工業(yè)化和長期經(jīng)濟(jì)增長奠定了堅實的物質(zhì)基礎(chǔ)。地方政府投融資平臺、地方債務(wù)為國家經(jīng)濟(jì)發(fā)展立下了汗馬功勞。但隨著經(jīng)濟(jì)社會和城鎮(zhèn)化邁向高質(zhì)量發(fā)展新階段,地方投融資問題也日益成為制約經(jīng)濟(jì)社會平穩(wěn)運(yùn)行的不利因素。當(dāng)前地方債務(wù)風(fēng)險總體可控,但潛在的風(fēng)險或隱患應(yīng)當(dāng)引起重視。

(一)過度充當(dāng)宏觀調(diào)控工具

與其他經(jīng)濟(jì)體不同,中國長期宏觀調(diào)控實踐中常常將地方政府投資作為便捷工具。2008年中國實施4萬億元投資擴(kuò)張計劃,鼓勵地方政府組建融資平臺、拓寬融資渠道。2017-2018年,中國實施房地產(chǎn)調(diào)控和“三去一降一補(bǔ)”政策時,嚴(yán)格監(jiān)管城投企業(yè)的融資。2019-2020年,為穩(wěn)增長和刺激投資,給城投企業(yè)提供了相對寬松的再融資環(huán)境。此次“一攬子化債”中,以特殊再融資債券置換地方存量隱性債務(wù)。2023年12月中央經(jīng)濟(jì)工作會議提出,“合理擴(kuò)大地方政府專項債券用作資本金范圍”,要求“統(tǒng)籌好地方債務(wù)風(fēng)險化解和穩(wěn)定發(fā)展,經(jīng)濟(jì)大省要真正挑起大梁,為穩(wěn)定全國經(jīng)濟(jì)作出更大貢獻(xiàn)”。預(yù)計專項債券發(fā)行又將迎來新一輪寬松政策。

專項債的本質(zhì)屬性就是為地方政府推進(jìn)城市化和運(yùn)營公共基礎(chǔ)設(shè)施籌資。公共基礎(chǔ)設(shè)施投資構(gòu)成一個經(jīng)濟(jì)體長期增長的條件和能力,屬于典型的重資產(chǎn)行業(yè),不宜作為權(quán)變措施在短期調(diào)控中上下波動。而且,中國不同地區(qū)的城鎮(zhèn)化和工業(yè)化進(jìn)程具有較大差別,各地基礎(chǔ)設(shè)施投資建設(shè)水平相差較大,專項債頻繁變動會使得各地基礎(chǔ)設(shè)施建設(shè)的差距更大。

(二)預(yù)算管理制度不適應(yīng)

1.專項債券發(fā)行與監(jiān)管的行政化程度較高。現(xiàn)行《預(yù)算法》允許地方政府發(fā)債,以省級政府為主體。其實,除了鄉(xiāng)鎮(zhèn)以外,中國省級政府可能最缺乏資產(chǎn),但恰恰被授予債券發(fā)行權(quán)。中國省級政府的履職方式更接近中央政府,而有別于市、縣級政府。《預(yù)算法》不大注重資產(chǎn)基礎(chǔ),較為看重行政等級,實際上尋求“管理方便”,而未遵循資產(chǎn)—負(fù)債關(guān)系的市場邏輯。這使得債券發(fā)行轉(zhuǎn)變?yōu)樾姓峙滟Y源過程,債券發(fā)行流程具有濃厚的行政審批特征。這次“一攬子化債”方案要求“省負(fù)總責(zé)”、地方各級黨委和政府“各負(fù)其責(zé)”,則指中央對地方債務(wù)負(fù)有監(jiān)管職責(zé),并非資產(chǎn)抵押意義上的清償責(zé)任。

2.中國現(xiàn)行預(yù)算制度缺乏公共融資功能。第一,預(yù)算體系尚未單獨(dú)設(shè)立政府債務(wù)預(yù)算。地方政府一般債券和專項債券分別歸入一般公共預(yù)算和政府性基金預(yù)算管理。這等于將債務(wù)資金(有借有還)視作一般預(yù)算資金(收支分離)。尤其是在專項債上,各地爭搶債券的發(fā)行額度,在“借用管還”四個環(huán)節(jié)中普遍“借不重還、重用不重管”,其體制方面的原因在于舉債者義務(wù)未被有效落實。

第二,現(xiàn)行預(yù)算制度中的“經(jīng)費(fèi)式+流量式”政府會計核算規(guī)則,也不適用于專項債的管理。所謂“經(jīng)費(fèi)式”,指不考慮遠(yuǎn)期收益,未對債務(wù)資金(投資)采取權(quán)責(zé)發(fā)生制核算。所謂“流量式”,指重在現(xiàn)收現(xiàn)付的收支平衡,缺乏對債務(wù)資金形成的存量資產(chǎn)反映。專項債對應(yīng)的公共基礎(chǔ)設(shè)施項目在開發(fā)與收益之間存在突出的跨期問題,這體現(xiàn)了公共金融(PublicFinance)的特點(diǎn),與公司金融(Corporate Finance)相對應(yīng),即投資形成數(shù)量巨大的實物資產(chǎn)且得以長期使用。但這在“經(jīng)費(fèi)式+流量式”的政府會計規(guī)則下難以適配。如果沒有權(quán)責(zé)發(fā)生制核算,那么債務(wù)資金在預(yù)算賬戶上就會出現(xiàn)巨額“應(yīng)支未支”經(jīng)費(fèi)滯留,形成眾多“抽屜預(yù)算”。現(xiàn)代預(yù)算的功能之一是承擔(dān)公共融資管理。黨的十八屆三中全會提出“建立權(quán)責(zé)發(fā)生制的政府綜合財務(wù)報告制度”,然而,這一制度性要求迄今仍處于試點(diǎn)階段。

(三)區(qū)域份額分配存在償付風(fēng)險

習(xí)近平總書記深刻指出,“中國發(fā)展動力極化現(xiàn)象日益突出”“經(jīng)濟(jì)和人口向大城市及城市群集聚的趨勢比較明顯”“中心城市和城市群正在成為承載發(fā)展要素的主要空間形式”。近年來,國內(nèi)“收縮型城市”越來越多,農(nóng)村“空心化”現(xiàn)象日益普遍。2010-2020年,全國329個城市的人口在減少。“十四五”規(guī)劃明確,“發(fā)揮中心城市和城市群帶動作用,建設(shè)現(xiàn)代化都市圈”。這意味著,區(qū)域“均衡發(fā)展”不能等同于“平均發(fā)展”,區(qū)域發(fā)展要順應(yīng)要素極化分布規(guī)律。

要素快速朝發(fā)達(dá)地區(qū)和中心城市流動和集聚,在全球形成普遍的極化分布趨勢:單位面積上的人、技術(shù)、資本等要素越來越密集,越密集則越有吸引力,形成正反饋,造成發(fā)展動力的極化。中心城市和城市群將承載中國80%左右的人口和國內(nèi)生產(chǎn)總值(GDP),是推動創(chuàng)新和增長的主要空間載體。中國存在“人口東移、資本西進(jìn)”這種資源空間錯配現(xiàn)象。現(xiàn)行專項債券發(fā)行管理中,債券發(fā)行往往仍然按照財政資金的做法進(jìn)行區(qū)域間額度平衡,用地指標(biāo)也沒有向人口流入地傾斜。在一些難以吸引要素集聚的地方,雖然人口持續(xù)流出,但仍然得到大量資金投入。多年后,這些地區(qū)留下乏人問津的鋼筋混凝土,將難以清償相應(yīng)債務(wù)。以高速公路為例,2008-2021年云南高速公路里程增長296%,達(dá)到9947公里;貴州則增長767%,達(dá)到8010公里。同期,廣東高速公路里程增長189%,達(dá)到11042公里;江蘇增長35%,達(dá)到5023公里;浙江增長69%,達(dá)到5200公里。貴州、云南高速公路里程先后超越浙江、江蘇,直追廣東,其經(jīng)濟(jì)效益值得探究。

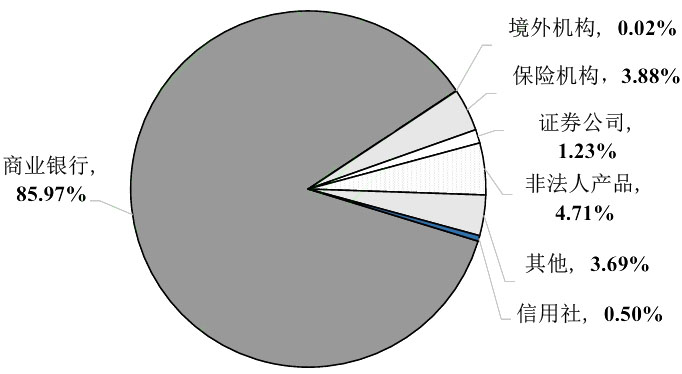

圖1 2022年地方政府銀行間債券市場持有者結(jié)構(gòu)

鑒于國內(nèi)資本市場發(fā)育狀況,地方政府專項債券發(fā)行后,持有人仍以商業(yè)銀行為主(2022年占比近86%,見圖1)。這些債券流動性較為不足,構(gòu)成對商業(yè)銀行的資金占用。未來“收縮性”地區(qū)的債券面臨清償困難的問題,還可能形成大量商業(yè)銀行的不良資產(chǎn)。其他持有主體雖然占比不大,但可能通過資本市場傳導(dǎo),使這些債券清償困難蔓延成市場危機(jī)。

(四)根除隱性債務(wù)痼疾難度大

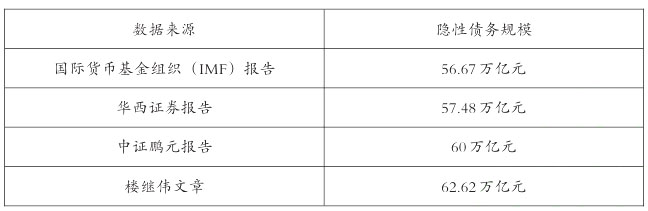

針對隱性債務(wù)的規(guī)模大小、期限結(jié)構(gòu),相關(guān)機(jī)構(gòu)各有測算方法,莫衷一是。基于不同口徑測算,2022年地方隱性債務(wù)規(guī)模為56萬億~65萬億元(見表1)。筆者長期跟蹤發(fā)現(xiàn),一個地方隱性債務(wù)數(shù)額大致相當(dāng)于該地方顯性債務(wù)數(shù)額(2022年全國數(shù)額約為35萬億元)的兩倍。

表1 2022年中國地方隱性債務(wù)規(guī)模(各機(jī)構(gòu)測算結(jié)果)

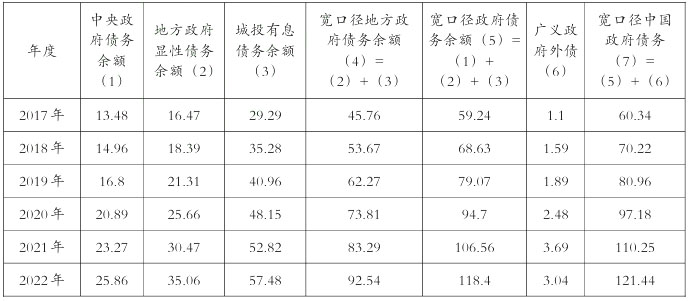

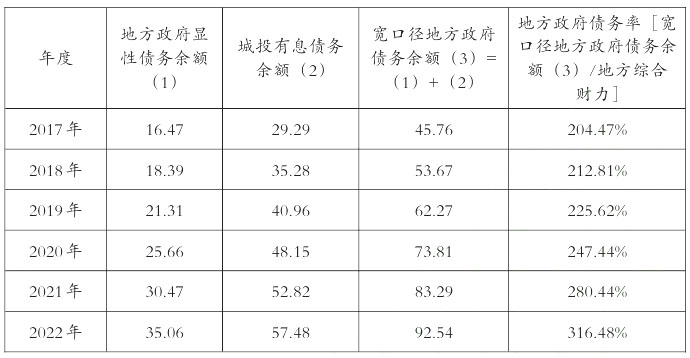

根據(jù)地方平臺公司的有息債務(wù)數(shù)據(jù)測算隱性債務(wù)規(guī)模較為流行。據(jù)此計算,2022年中國政府負(fù)債率[2]達(dá)92.54%;地方政府的債務(wù)率[3]達(dá)316.48%(見表2和表3)。這兩個數(shù)據(jù)要遠(yuǎn)高于通常所說的60%安全線和IMF建議的90%~150%的水平。

表2 2017-2022年中國政府債務(wù)余額(單位:萬億元)

能否識別隱性債務(wù),涉及現(xiàn)實中如何理解和怎樣判定“增加政府未來支付義務(wù)”這一問題。基于中國政府的職能,嚴(yán)格區(qū)分企業(yè)債務(wù)和政府性債務(wù)、顯性債務(wù)和隱性債務(wù)其實并不容易。這正是地方政府及其平臺機(jī)構(gòu)、金融機(jī)構(gòu)不斷開發(fā)融資方式的原因。監(jiān)管規(guī)則越來越繁雜,落地成本越來越高,相關(guān)管理規(guī)章、業(yè)務(wù)指南和說明書則越來越多,這也是信息不對稱條件下契約不完全性帶來的結(jié)果。對于政府及其平臺機(jī)構(gòu)、金融機(jī)構(gòu)而言,在甄別一項融資是顯性還是隱性上一般具有不同理解,審計人員和財政監(jiān)管人員針對同一事項未必得出一致結(jié)論。在管控上,由于不能“一刀切”,所以常常不得不“切一刀”。行政化監(jiān)管缺乏相應(yīng)的復(fù)議或抗辯程序,不少被查處者只能“擱置委屈、誠懇認(rèn)賬”。城投債、隱性債和地方政府專項債具有相同的成因和功能,即都是地方政府主導(dǎo)城市開發(fā)和基礎(chǔ)設(shè)施建設(shè)的融資工具。只要舉債的邏輯不變,完全杜絕地方隱性債務(wù)、如期實現(xiàn)十年化債目標(biāo),具有相當(dāng)?shù)碾y度。

表3 2017-2022年全國地方政府債務(wù)水平(單位:萬億元)

(五)資源配置扭曲和政府職能轉(zhuǎn)變遲滯并存

政府舉債融資用于項目開發(fā)建設(shè)也是一個資源配置過程,其中必然存在軟預(yù)算約束機(jī)制的資源配置效率問題。2023年6月國家審計署向全國人民代表大會常務(wù)委員會提交的報告顯示,全國有20個地區(qū)通過虛報項目收入、低估成本等方法將項目“包裝”為“收益與融資規(guī)模平衡”,并借此發(fā)行專項債券198.21億元;5個地區(qū)將50.03億元違規(guī)投向景觀工程、商業(yè)性項目等禁止類領(lǐng)域;47個地區(qū)違規(guī)挪用157.98億元;5個地區(qū)虛報33個專項債券項目支出進(jìn)度,截至2022年年底有60.27億元結(jié)存未用。

地方投融資領(lǐng)域的突出問題是“規(guī)模失控、范圍失當(dāng)和秩序失范”。“規(guī)模失控”指地方投融資規(guī)模傾向于超出當(dāng)?shù)亟?jīng)濟(jì)社會發(fā)展需要、超出當(dāng)?shù)刎斦袚?dān)能力。“范圍失當(dāng)”指地方投融資常常混合經(jīng)營性與非經(jīng)營性,不少項目還進(jìn)入競爭性產(chǎn)業(yè)甚至高風(fēng)險產(chǎn)業(yè)。“秩序失范”則指項目投資低效,以致資源浪費(fèi)甚至腐敗頻發(fā)。此外,金融改革不到位,相關(guān)機(jī)構(gòu)充當(dāng)“劣質(zhì)債權(quán)人”,進(jìn)一步加重了地方投融資的混亂局面。在地方舉債融資中,地方政府、投融資企業(yè)、金融機(jī)構(gòu)幾乎都缺乏應(yīng)有的“剎車片”,只能依靠上級監(jiān)管部門這種“外在約束”。

20世紀(jì)末大規(guī)模推進(jìn)國有企業(yè)轉(zhuǎn)型改制,改變了中國國有經(jīng)濟(jì)的面貌。但是,地方政府主導(dǎo)城鎮(zhèn)開發(fā)和基礎(chǔ)設(shè)施建設(shè)過程中,又出現(xiàn)了“新一代傳統(tǒng)國有企業(yè)”。各地組建的城投平臺承擔(dān)著當(dāng)?shù)卣付ǖ某墙ㄩ_發(fā)任務(wù),一些平臺管理團(tuán)隊和主管人員也來自本地行政事業(yè)單位。企業(yè)無明確的資產(chǎn)負(fù)債邊界,與當(dāng)?shù)卣渌愃茩C(jī)構(gòu)、土地儲備機(jī)構(gòu)、下級政府平臺之間的財務(wù)報表管理混亂。這種做法可能會損害金融體系的健康,容易形成利益驅(qū)動下的體制固化,影響深化國有企業(yè)改革和加快政府職能轉(zhuǎn)變進(jìn)程。

(六)貨幣穩(wěn)定性風(fēng)險

隱性舉債擴(kuò)張源于政府配置資源的內(nèi)在缺陷——舉債融資卻無償付壓力和破產(chǎn)之憂,當(dāng)然還源于現(xiàn)代金融體系市場規(guī)則不足的缺陷——出資借貸卻無風(fēng)險警覺和壞賬之虞。不擔(dān)心破產(chǎn)清償?shù)膫鶆?wù)人和不擔(dān)心破產(chǎn)的債權(quán)人,擁有使用金融資源的權(quán)利,以致形成金融資源的“制度性錯配”。在這種機(jī)制下,地方債務(wù)失控還可能有引發(fā)貨幣穩(wěn)定性危機(jī)的風(fēng)險。

中國采用單一制的國家結(jié)構(gòu)形式。中央政府難以擺脫對地方債務(wù)危機(jī)進(jìn)行實質(zhì)性救助的責(zé)任。金融領(lǐng)域也是如此,商業(yè)銀行(尤其是國有商業(yè)銀行)的不良資產(chǎn)危機(jī)可能迫使中央政府展開救助,并可能造成貨幣超發(fā)。簡言之,只要存在中央最終救助機(jī)制,無論是地方過度舉債,還是商業(yè)銀行的過度授信,名義上由中央政府集中行使的貨幣發(fā)行權(quán)被分散“攫取”。

國際經(jīng)驗表明,政府債務(wù)失控存在引發(fā)主權(quán)信用危機(jī)的風(fēng)險。例如,20世紀(jì)90年代的俄羅斯盧布危機(jī)、巴西雷亞爾危機(jī)中相關(guān)情形一再重復(fù)。21世紀(jì)歐元危機(jī)爆發(fā)的原因在于:從歐元角度看,歐盟成員國的財政相當(dāng)于“地方財政”,但因缺乏統(tǒng)一和剛性的財政約束,個別成員國(希臘、愛爾蘭、葡萄牙、西班牙等國家)財政赤字失控,過度舉債,迫使歐洲中央銀行救助,最終引發(fā)貨幣危機(jī)。值得警惕的是,在統(tǒng)一貨幣的情況下,如果缺乏統(tǒng)一的財政約束而出現(xiàn)舉債權(quán)分割,那么就可能存在爆發(fā)貨幣危機(jī)的風(fēng)險。基于美國、日本等發(fā)達(dá)國家的歷史經(jīng)驗教訓(xùn),穆迪、標(biāo)普和惠譽(yù)三大國際信用評級機(jī)構(gòu)將國有企業(yè)、地方政府債務(wù)等因素納入主權(quán)信用評級模型。2016年3月,穆迪和標(biāo)普等評級機(jī)構(gòu)曾將中國主權(quán)信用評級展望從“穩(wěn)定”調(diào)至“負(fù)面”,理由之一便是政府債務(wù)和或有債務(wù)不斷攀升。2023年12月初,穆迪評級機(jī)構(gòu)發(fā)布報告,將中國主權(quán)信用評級展望由“穩(wěn)定”調(diào)為“負(fù)面”。地方投融資機(jī)構(gòu)的債務(wù)風(fēng)險、地方政府債務(wù)風(fēng)險及其化解方式是相關(guān)機(jī)構(gòu)調(diào)低中國主權(quán)信用評級的重要原因之一。

政府投融資視角下的地方債務(wù)根本出路:深化改革,強(qiáng)化市場約束

隨著2023年下半年特殊再融資債券發(fā)行規(guī)模不斷擴(kuò)大,國內(nèi)城投債市場信心進(jìn)一步增強(qiáng),債務(wù)困境嚴(yán)重地區(qū)的城投企業(yè)資產(chǎn)負(fù)債表有所改善,其可以“輕裝上陣”進(jìn)行再融資。各地城投債均出現(xiàn)高倍認(rèn)購的情況。一些省市級平臺的城投債出現(xiàn)10倍、24倍甚至超過50倍的認(rèn)購者;一些地市級和區(qū)縣級平臺估值修復(fù)更快,信用利差較年初下行超100個基點(diǎn)的較多。這表明,“一攬子化債”方案落地見效,地方債務(wù)融資環(huán)境有所改善。但需要清醒認(rèn)識到,短期壓力緩解不意味長期問題得到根治。只有從制度建設(shè)層面杜絕地方債務(wù)周期性危機(jī)反復(fù)發(fā)作,才可使救助產(chǎn)生良好效果。制度建設(shè)應(yīng)當(dāng)從債權(quán)債務(wù)雙方的微觀機(jī)制以及監(jiān)管改革入手。(作者:時紅秀 王薇)